株式会社

設立手続

消費税と会社設立

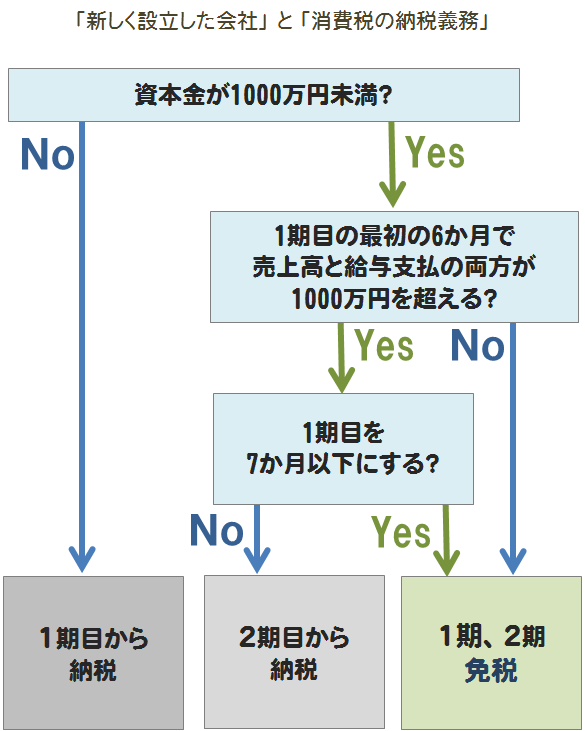

消費税を、設立後の1期・2期に免税とするには

資本金が1,000万円未満であること

プラスの条件がありますので確認しましょう。

消費税の納税義務者とは?

消費税の納付は、全ての事業者に義務が課せられているわけではなく、

一定の条件をみたす事業は、納税義務が免除されます。

消費税の納税が義務となるのは

「前々年の」「売上高が1,000万円を超えた」会社です。

(前々年の売上高が基準となります。)

ということは、

会社を新たに設立した場合、その会社には第1期目も、第2期目も、「前々年の」売り上げ実績がありません。

よって、基本的に

新会社は、第2期までは、消費税の納付義務が「ない」ということなります。

*事業年度は、

「会社設立から最初の決算日までを第1期」

「初年度の決算日の翌日から2回目の決算日までを第2期」

と数えて行きます。

免税の2つの条件

会社設立から2期目までは原則として消費税は免税となるのですが

実は、つぎの「2つ」が満たされている場合に限り、

という条件があります。

①資本金の額が、1,000万円「未満」であること。

②「第1期の開始日から6ヶ月間」の、

「売上高」または「給与支払額」(賞与を含む)が、1,000万円「以下」であること。

では、具体的に、会社設立1期と2期で「消費税が免税となる方法」を見て行きましょう。

①資本金の額を1,000万円「未満」とする。

まず、資本金の額が「1000万円未満」であることが必要です。

(「資本金が1000万円」では「未満」ではありません。999万円ならOKです。)

では、発起人の出資金が1000万円以上の場合はどうすればよいでしょう?

会社法445条では、

「株主となる者が払込みまたは給付した財産の額の、2分の1を超えない額は」

「資本準備金として計上できる」

という趣旨の規定があります。

たとえば、発起人が出資した額が1900万円の場合、

「資本金950万円」「資本準備金950万円」とすれば、資本金は1000万円未満となります。

●増資して、資本金が1000万円以上となった場合は?

1期目に増資して、資本金が1000万円以上となった場合は

2期目から消費税「課税」事業者となりますので、増資は「2期目」にしたほうが有利です。

②「第1期の開始日から6ヶ月間」の

「売上高」または「給与支払額」が、1000万円「以下」

「第1期の開始日から6ヶ月間」を「特定期間」といいます。

つまり、この特定期間の「売上高」と「給与支払額」の両方が

1000万円を「超える」と、第2期は「課税業者」となります。

「給与支払額」には、

給与、賞与、退職手当、公的年金等が含まれ、通勤手当、旅費、未払い賃金などは含まれません。

「売上高」と「給与支払額」のどちらかが1000万円以下なら第2期も免税となります。

②の基準をクリアできないときは?

「第1期の開始日から6ヶ月間」(特定期間)の売上高・給与支払額の両方が1000万円を超えそうな場合、何か方法はないのでしょうか?

あります。

消費税法によれば、第1期の事業年度が「7か月以下」の場合は

「特定期間がない」とみなされます。

よって、第1期を「7か月以下」に事業年度設定することで

第1期、第2期は「免税」事業者となり、最大1年7カ月は消費税の納付が免除されるのです。

たとえば「4月1日に会社を設立」した場合、「第1期の決算日を10月31日」とすればよい、というわけです。

ですから、もしあなたの会社が、設立から6ヶ月間で、売上高・給与支払額の両方が1000万円を超えそうだと思えば

事業年度を決めるときに、「第1期が7か月以下になるようにします」。

あえて消費税「課税」事業者となったほうがいい場合とは?

ここまでは、消費税の納税義務がない期間を長くするための方法を見てきたわけですが、

あえて「課税」事業者となったほうが有利な場合があります。

消費税は、モノやサービスを売ったときに「預かった消費税」から、

仕入れや投資によって「支払った消費税」を差し引いた分を納税します。

ですから、会社設立時に多額の設備投資などを行った場合、

「支払った消費税」のほうが多くなります。

この場合は、「課税」事業者であれば、マイナス分は支払超過ということで「還付」されることになります。

また、輸出を行うときも、消費税を預かることはないですので「還付」されることになりますし、

仕入れが膨らんだ時も、その可能性があります。

ですから、こうした場合は、あえて「課税事業者」を1期目から選択することが考えられるわけです。

ただし、いったん「課税事業者」を選択すると2年間は「免税」に戻れませんので

2期目以降の見通しも合わせて判断しなければなりません。

「課税事業者」を選択する場合は、

1期目の決算日までに、税務署に「消費税課税事業者選択届出書」を提出してください。

《関連ページ》

株式会社設立で成功する。

まずは↓をご覧ください。

会社設立代行

New model